Der Artikel erläutert, dass Künstliche Intelligenz auf Data Science basiert und beides keinesfalls das Gleiche meint, und zeigt auf, wie KI dabei helfen kann, aktuelle Herausforderungen und daraus resultierende Anwendungsfälle innerhalb der Versicherungsbranche zu lösen und zu implementieren.

KI hat viele Gesichter, zumindest wenn man der Vielzahl unterschiedlicher Bezeichnungen glauben darf. Dies fängt an bei der beliebigen Verwendung der deutschen oder englischen Variante, KI – Künstliche Intelligenz oder AI – Artificial Intelligence, und setzt sich bei der begrifflichen Vermischung mit Konzepten wie Data Science, Deep Learning oder Machine Learning fort.

Gemeinsam ist ihnen der mittlerweile fast schon inflationäre Gebrauch, allzu häufig ohne adäquate Präzisierung. Was verbirgt sich also hinter Data Science, KI und Co.? Nachfolgend werden diese Begriffe kurz eingeführt und abgegrenzt (vgl. hierzu auch Abbildung 1).

Abb. 1: Künstliche Intelligenz, Machine Learning und Data Science – eine Einordnung [ZiS19]

Data Science „bezeichnet die wissenschaftliche Lehre der Erstellung, Validierung und Transformation von Daten in verwertbare Informationen. Sie nutzt wissenschaftliche Verfahren wie Machine Learning und Algorithmen, um diese Informationen zu gewinnen. Letztlich ist Data Science also nichts anderes als eine Organisations-, Berufs- oder Themenbezeichnung, die besagt, welche statistischen Methoden und Verfahren der Künstlichen Intelligenz in einem Unternehmen angewendet werden, um Erkenntnisse zu generieren“ [ZiS19; Dat18].

„Ein Data Scientist ist der dazugehörige Fachmann. Er setzt die wissenschaftlichen Methoden konkret ein, um Informationen aus Rohdaten zu gewinnen. Ein Data Scientist kennt sich aus in den Bereichen Machine Learning, Algorithmen, Modellierung, Statistik, Analytik und Mathematik. Aufgrund der Ähnlichkeit der Arbeitsweise eines Data Scientist und eines Aktuars können Letztere im weitesten Sinne auch als Data Scientists bezeichnet werden“ [ZiS19].

Unter Künstlicher Intelligenz (KI) versteht man „Berechnungsverfahren, die es ermöglichen, wahrzunehmen, zu schlussfolgern und zu handeln“ [GSW13]. Das heißt, es wird versucht, mit Hilfe Künstlicher Intelligenz bisher nur durch den Menschen handhabbare Problemstellungen zu lösen [ZiS19].

Im Bereich der KI gibt es wiederum eine Unterscheidung in eine starke und eine schwache KI. Bei der starken KI „… wird versucht, menschliches Verhalten im Sinne von Emotion, Selbstbewusstsein oder Problemlösungskreativität zu entwickeln. Dieser Ansatz ist derzeit aber eher innerhalb der Wissenschaft verbreitet“ und noch nicht im Fokus der breiten Praxis angekommen. Eine schwache KI „… fokussiert hingegen auf die Lösung betrieblicher Fragestellungen und wird landläufig als KI bezeichnet. [Dabei] wird mit Hilfe von Methoden aus Statistik, Informatik und Mathematik Intelligenz für einen konkreten Anwendungsfall (wie bspw. für die Erkennung von Bildern) simuliert“ ([ZiS19], vgl. [Han19]).

Machine Learning ist hingegen „ein Forschungsgebiet, das sich mit der computergestützten Modellierung und Realisierung von Lernphänomenen beschäftigt“ [WJM13]. Auf Basis der bereits eingeführten KI-Definition handelt es sich bei Machine Learning also um eine Teilmenge der KI. In diesem Zusammenhang werden auch häufig Begriffe wie supervised, unsupervised und reinforcement learning verwendet. Diese beschreiben unterschiedliche Lernverfahren von Machine-Learning-Algorithmen (vgl. [Han19]).

Weiterführende Details zu Data Science und AI wie zum Beispiel Organisation, Methoden und Architekturen findet der interessierte Leser in einem kostenlos herunterladbaren Data-Science-E-Book unter www.tdwi.eu/datascience/ s owie in dem Buch „Data Science – Grundlagen, Architekturen und Anwendungen“ aus dem Buchprogramm des TDWI Germany e.V.

Herausforderungen innerhalb der Versicherungsbranche

Mit den neuen analytischen Möglichkeiten von Data Science und den dazugehörigen Methoden wie KI steht auch die Versicherungsbranche vor einem Wandel. Die folgenden Herausforderungen sind hierbei besonders relevant [vgl. Mue18]:

Durch einen erhöhten Wettbewerbsdruck aufgrund neuer Service- und Leistungsanbieter wie zum Beispiel Fintechs/Insur Techs, Amazon oder auch Automobilhersteller sowie einen permanenten Preisdruck durch Vergleichsportale stehen

Versicherer vor der Herausforderung, neue Geschäftsmodelle zu etablieren und die bestehenden Geschäftsmodelle anzupassen beziehungsweise zu erweitern, beispielsweise durch verbesserte Pricing-Modelle auf Basis von Machine Learning. Gleichzeitig müssen aber auch die Betriebskosten gesenkt werden, um weiter wettbewerbsfähig zu sein. In diesem Zusammenhang sind Themen wie Chatbots, durch KI unterstützte Prozessautomatisierung oder die Data-Science-Industrialisierung von Bedeutung.

Die Konkurrenzsituation sorgt aber auch dafür, dass Versicherungen sich vermehrt auf den Weg zu einer Insight-Driven Organisation (IDO) begeben. Vereinfacht gesagt, entscheidet eine IDO nicht wie bisher auf Basis von reiner Erfahrung und Intuition, sondern nutzt vermehrt datengetriebene Erkenntnisse für Entscheidungen.

Das derzeitige Niedrigzinsumfeld drängt Versicherungsunternehmen dazu, mittlerweile auch ihre Asset-Portfolios aktiv zu verwalten und sowohl die strategische als auch die taktische Asset Allocation durch geeignete Verfahren der KI zu unterstützen. Die Erfahrungen bei der Anlage von Finanzprodukten aus dem Bankensektor und die hierbei eingesetzten KI-gestützten Modelle lassen sich zum Teil auch im Asset Management von Versicherungen einsetzen.

Die fortschreitende Digitalisierung im Finanzsektor führt schließlich dazu, dass sich auch Versicherungen mit ihren etablierten Vertriebsstrukturen dem Wandel stellen (müssen). Bestimmte Bereiche, wie zum Beispiel die Nutzung von telematischen Daten im Kfz-Bereich, medizinischen Daten im Zuge der Gesundheitsprophylaxe oder eine 360-Grad-Kundenansprache, werden vor dem Hintergrund der Europäischen Datenschutz-Grundverordnung (EU-DSGVO) und der bestehenden Vertriebsstrukturen kontrovers diskutiert. Dies gilt insbesondere, da Versicherungen durch die Einbeziehung von zum Beispiel großen Maklerorganisationen in die Wertschöpfungskette und die daraus resultierende verteilte Hoheit über Kundendaten nur langsam neue Produkte und Preismodelle einführen können, ohne die etablierten Kanäle zu verlieren.

Anwendungsfälle für Data Science

Nachfolgend soll der Einsatz von Data Science innerhalb der Versicherungsbranche anhand von vier Einsatzszenarien greifbarer gemacht werden.

1. Automatisierung der Kundeninteraktion durch Chatbots

Wegen des steigenden Kostendrucks und auf der Suche nach Innovationen versuchen einige Versicherungen mit Hilfe von Chatbots die Kundenansprache und den Kundenservice zu verbessern und damit (auch) Kosten zu senken. So haben beispielsweise viele Versicherer bereits heute durch Machine Learning unterstützte Chatbots auf ihren Websites im Einsatz. Einfache Anfragen werden hier bereits durch die KI beantwortet. Nur komplizierte Anfragen werden für eine Bearbeitung durch menschliche Mitarbeiter weitergegeben. Der Kunde kann im Idealfall nicht sagen, ob die Beantwortung durch KI oder einen menschlichen Agenten erfolgt ist.

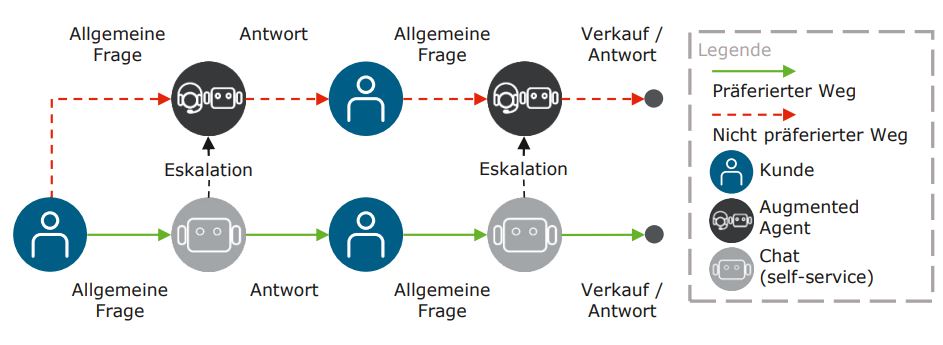

In Abbildung 2 ist eine Interaktion mit einem Chatbot dargestellt.

Abb. 2: Kundeninteraktion mit Chatbot

2. Bilderkennung im Versicherungsprozess

Im Bereich der Bilderkennung haben Versicherungen diverse Anwendungsfälle im produktiven Einsatz oder in Planung. So haben etliche private Krankenversicherungen eigene Apps, mit deren Hilfe Rechnungsbilder eingereicht werden können. So können sowohl das Kundenerlebnis als auch die Kundenbindung verbessert werden. Zukünftig können diese Anwendungen mit Hilfe verbesserter Methoden der Bilderkennung auch zur Erkennung von Missbrauch(sverdacht) verwendet werden.

Algorithmen erkennen beispielsweise bereits heute, ob eine Rechnung verändert wurde, um einen größeren Schaden oder eine andere Gesundheitsdiagnose einzureichen. Im Bereich der Kfz-Versicherungen sind solche Anwendungsfälle bei der Schadensmeldung bereits heute Alltag. Durch Bilderkennung als Einsatzgebiet von KI kann zum Beispiel in wenigen Sekunden ein einfacher Schaden auf Basis eines Bildes initial geschätzt werden. Eindeutige Schadenereignisse ohne Fraud-Risiko können auf diese Weise schnell reguliert werden. Komplizierte Schäden werden hingegen ähnlich der Automatisierung durch Chatbots an Sachverständige weitergeleitet. Durch den Einsatz solcher Methoden lässt sich die Bearbeitungszeit verkürzen, die Kundenzufriedenheit erhöhen und gleichzeitig die Mitarbeitermotivation durch die Umsetzung innovativer Anwendungsfälle stärken.

Adam Riese als Direktversicherungstochter der Wüstenrot plant vor diesem Hintergrund unter anderem den Aufbau eines ähnlichen Anwendungsfalles im Bereich des Kompositgeschäfts. Ziel ist es, hier einen innovativen Use-Case zu implementieren und einem gemischten Team aus Data Scientists sowie Aktuaren erste Sichtbarkeit im Unternehmen zu geben und letztlich Data Science im Unternehmen zu etablieren. Hier liegt der Fokus insbesondere auch auf dem Schaffen interner Akzeptanz, um zukünftig weitere KI- und Data-Science-Anwendungsfälle im Unternehmen durchführen zu können.

In Abbildung 3 ist ein solcher Prozess aus einer Kundensituation exemplarisch dargestellt.

Abb. 3: Durch AI unterstützter Schadensprozess

3. Echtzeitempfehlungen im Direktvertrieb von Versicherungen

Um Kunden ein geeignetes Produkt zu verkaufen, die Chancen auf Upselling zu erhöhen oder das Abwanderungsrisiko zu reduzieren, haben sich innerhalb anderer Branchen wie dem Handel oder der Luftfahrt sogenannte „Standard Customer Journeys“ im Online-Direktvertrieb etabliert. Ein solches Vorgehen lässt sich auf den Direktvertrieb, aber auch auf die Verkaufscockpits von Generalagenturen übertragen. Mit Hilfe analytischer Modelle werden dem Kunden die für ihn passenden Produkte angeboten, Risiken bei der Preisberechnung berücksichtigt und letztlich das Verkaufserlebnis verbessert.

Überträgt man die Erfahrungen anderer Branchen auf die Versicherungsindustrie und ergänzt die Customer Journeys um eine individualisierte Kalkulation der Produkte und Prämien in Echtzeit, ergeben sich für Versicherungen mit ihren etablierten Vertriebsstrukturen aber einige Herausforderungen. Problematisch ist hier beispielsweise die Einbindung der Direktvertriebskanäle, ohne den Agenturvertrieb zu kannibalisieren und im schlimmsten Fall Agenten (und mit ihnen Kunden) an andere Versicherungsunternehmen zu verlieren. Dies gilt insbesondere bei Produkten mit relativ kurzer Vertragsdauer wie Kfz-, Haftpflicht- oder Rechtschutzversicherungen.

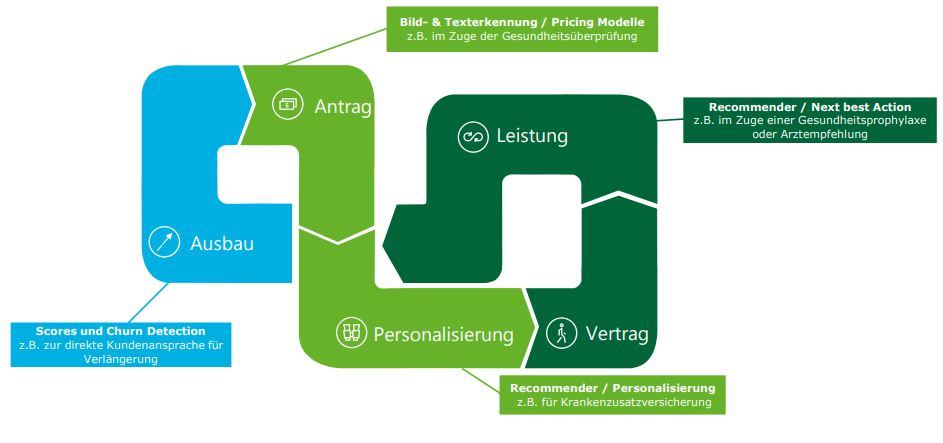

Abbildung 4 zeigt eine exemplarische Customer Journey in der Krankenversicherung. Hier kann bei der Erkennung von Vorerkrankungen ein analytisches Modell sowie Verfahren zur Text- und Bilderkennung eingesetzt werden. Ähnlich der Schadensmeldung in der Kfz-Versicherung besteht die Möglichkeit der automatisierten Verarbeitung, Interpretation und Betrugsprüfung von Attesten und Rechnungen.

Abb. 4: Vereinfachte Customer Journey in der Versicherung und geeignete analytische Methoden im jeweiligen Prozessschritt

4. Aktives Finanzportfoliomanagement

Insbesondere bei Lebensversicherungen ist die Erhöhung der Wiederanlagequote ein weiteres Anwendungsszenario für Data Science und KI. Auf Basis der Vertragshistorie haben Versicherungen in der Regel detaillierte Informationen über den Kunden. Derzeit nutzen viele Versicherer dieses Wissen noch zu selten. So werden Wiederanlagegespräche der Agenten oft heute noch auf Basis manuell erstellter Listen geführt. Scoring-Verfahren, die es ermöglichen, Kunden mit einer hohen Wiederanlagewahrscheinlichkeit zu identifizieren und entsprechend zu kontaktieren, sind derzeit meist noch nicht im Einsatz.

Auch der Abzug von frei werdendem Kapital bei anderen Versicherern und die Wiederanlage im eigenen Unternehmen hat ein großes Potenzial. Ebenso können die bereits eingeführten Echtzeitempfehlungen in Verbindung mit geeigneten Touchpoints ein gutes Mittel zur Erhöhung der Wiederanlagequote darstellen.

Fazit

Data Science im Allgemeinen und KI im Speziellen bietet für Versicherungsunternehmen ein großes Potenzial. Durch langjährige Kundenbeziehungen und verhältnismäßig lange Löschfristen der Kundendaten sind Versicherungen gegenüber anderen Branchen zum Teil sogar im Vorteil. Es gelten allerdings auch in diesem Umfeld die Limitierungen der EU-DSGVO. Data-Science-Anwendungsfälle und KI lassen sich in Versicherungen aber sehr gut modular zur Unterstützung der gesamten Wertschöpfungskette einsetzen.

KI und Data Science bieten für Versicherungsunternehmen das Potenzial, neue Geschäftsmodelle und innovative Produkte zu fördern. Idealerweise steuern die Versicherer die hierfür notwendigen Maßnahmen mit Hilfe einer abgestimmten KI-Agenda bzw. -Roadmap, um dabei den jeweiligen konkreten Nutzen nicht aus den Augen zu verlieren.

Die Schaffung einer solchen Agenda ist zur Vermeidung von Doppelarbeit und Schnittstellenproblematiken sowie zur Fokussierung auf die wirklich relevanten Punkte essenziell. Diese Punkte, die mit Blick auf die jeweilige Unternehmensstrategie erarbeitet werden müssen, können je nach Unternehmen und Geschäftsmodell völlig unterschiedlich aussehen.

Auf dem Weg zu einer Insight-Driven Organisation wäre es für Versicherungen zukünftig zielführend, Data-Science-basierte Anwendungsfälle umzusetzen und konkrete Methoden der KI zum Beispiel im Zuge der Kundenansprache mit Bildund Texterkennung in die gesamte Prozesslandschaft zu integrieren. Dadurch könnten Versicherer von ihren Kunden zunehmend als innovativer Partner angesehen werden. Gleichzeitig können auf diese Weise aber auch Potenziale zur Kostenersparnis in einem Niedrigzinsumfeld gehoben werden. Letztlich lassen sich so Grundlagen für die Zukunftsfähigkeit eines Versicherungsunternehmens schaffen.

Literatur

[Dat18]

Data Science Association (2018):

http://www.datascienceassn.org/aboutdata-science, abgerufen am 6.11.2019

[GSW13]

Görz, G. / Schmid, U. / Wachsmuth, I.: Einleitung. In: Görz, G. / Schneeberger, J. / Schmid, U.: Handbuch der Künstlichen Intelligenz. De Gruyter Oldenbourg 2013, S. 1–18

[Han19]

Haneke, U. et al.: Data Science – Grundlagen, Architekturen und Anwendungen. dpunkt Verlag 2019

[Mue18]

Müller-Peters, H.: Versicherungswirtschaft im Wandel – aktuelle Herausforderungen. 2018,

https://www.consulting.de/hintergruende/themendossiers/unternehmensberatung-in-der-versicherungswirtschaft/versicherungswirtschaft-im-wandel-aktuelle-herausforderungen/, abgerufen am 6.11.2019

[WJM13]

Wrobel, St. / Joachims, Th. / Morik, K.: Maschinelles Lernen und Data Mining. In: Görz, G. / Schneeberger, J. / Schmid, U.: Handbuch der Künstlichen Intelligenz. De Gruyter Oldenbourg 2013, S. 405–471

[ZiS19]

Zimmer, M. / Schätzle, C.: Angriff der Algorithmen – Data Science und Künstliche Intelligenz in der Versicherungswirtschaft. In: Versicherungswirtschaft, März 2019